Steuern sparen bei Immobilien – unsere 5 Steuertipps

In unserem Umfeld haben wir dabei bereits des Öfteren festgestellt, dass einige einfache Dinge dabei nicht berücksichtigt werden und dadurch teilweise nicht unerhebliche Steuerersparnisse verschenkt werden. Deshalb wollen wir euch in unserem heutigen Beitrag fünf einfache Tipps geben, die euch dabei helfen sollen, möglichst hohe Steuerersparnisse bei euren Immobilien zu erzielen.

Wenn du keine Lust hast, dir den Beitrag durchzulesen, schaue unser YouTube-Video, in dem wir die wichtigsten Inhalte für dich zusammengefasst haben:

Aufteilung des Kaufpreises auf Grund

und Boden bzw. Gebäude

Bereits vor dem Kauf der Immobilie kann schon einiges schief gehen. Leider haben wir bereits des Öfteren die Erfahrung gemacht, dass Mandanten es bislang nicht gewöhnt sind, ihre Steuerberater bereits vor dem Kauf von Immobilien zu informieren oder um Rat und Tipps zu bitten. Denn da Notare sich nicht zwingend gut im Steuerrecht auskennen, können steuerrechtliche Hinweise, wie dieser, von ihnen häufig gar nicht gegeben werden.

Abgeschrieben wird nur der Gebäudewert –

das Grundstück nutzt sich steuerlich nicht ab

Bei Wohnimmobilien wird der Wert des Gebäudes über die pauschale Nutzungsdauer von 50 Jahren abgeschrieben, d.h. bei einem Kaufpreis von 350.000 € für (den Gebäudeanteil) einer Wohnung wirkt sich die jährliche Abschreibung mit 7.000 € pro Jahr als Betriebsausgabe positiv auf die Steuerzahlung aus, da diese von euren Mieteinnahmen abgezogen wird und die Steuer somit mindert.

Im Jahr der Anschaffung muss also euer Steuerberater oder spätestens das Finanzamt ermitteln, wie sich der Kaufpreis der Immobilie auf Grundstück einerseits und Gebäude andererseits aufteilt. Denn nur das Gebäude wird über die Nutzungsdauer abgeschrieben, das Grundstück nutzt sich steuerlich nicht ab.

Rückwirkende Ermittlung der Aufteilung des Kaufpreises durch das Finanzamt

Dazu wird sowohl der Steuerberater als auch das Finanzamt zunächst den Kaufvertrag anfordern. Ist im Kaufvertrag jedoch keine Regelung dazu enthalten, verwendet das Finanzamt ein vorgegebenes Excel-Tool. Auf der Basis bestimmter Angaben wie z.B. dem Alter des Gebäudes, des Ausstattungsstandards (Marmorbad vs. Prilblumen aus den 70-ern), der Größe etc. wird dann eine Aufteilung des Kaufpreises vorgenommen. Wie ihr euch vorstellen könnt, wirkt sich diese Aufteilung des Finanzamts nicht zwingend positiv auf den Anteil aus, den ihr als Betriebsausgaben absetzen könnt um eine niedrigere Steuerlast zu erreichen.

Besser: Aufteilung des Kaufpreises im Kaufvertrag übernehmen

Besprecht euch bereits vor dem Kauf mit eurem Steuerberater, um den Kaufpreis realistisch auf Grundstück und Gebäude aufzuteilen. Die Aufteilung wird dann in den Notarvertrag aufgenommen und das Finanzamt ist an diese Aufteilung gebunden. Nur wenn diese Aufteilung offensichtlich unrichtig ist, ihr also z.B. 90% des Kaufpreises dem Gebäude zuordnet, wird das Finanzamt die Aufteilung anzweifeln.

Immobilie bereits gekauft – ist jetzt noch was „zu retten“?

Wenn ihr nun bereits eine Immobilie gekauft habt, die Aufteilung nicht im Notarvertrag festgehalten wurde und ihr euch fragt „gibt es jetzt noch was zu retten“ – so müssen wir euch leider enttäuschen. Ist der Notarvertrag einmal unterschrieben, so war es das und das Finanzamt wird sich an seinem Excel-Tool zur Aufteilung orientieren. Eure einzige Möglichkeit ist dann, ein Gutachten zur Wertermittlung erstellen zu lassen – das ist allerdings schnell mal relativ kostspielig.

Denkt an die zutreffende Aufteilung des Kaufpreises im Notarvertrag.

Erhaltungsaufwendungen richtig verteilen

Unser zweiter Tipp beschäftigt sich mit den Instandhaltungsmaßnahmen, die während der Nutzung einer Immobilie üblicherweise anfallen. Sei es die Renovierung des Bodens, das Streichen der Wände oder andere umfangreichere Maßnahmen.

Instandhaltung oder Herstellung?

Es ist erstmal zu unterscheiden, ob es sich dabei um Instandhaltungen oder Anschaffungs- bzw. Herstellungskosten handeln.

Die Abgrenzung von Instandhaltungsmaßnahmen auf der einen und Anschaffungs-/ Herstellungskosten auf der anderen Seite ist hierbei nicht immer einfach einzuordnen, sondern muss anhand verschiedener Merkmale steuerlich zugeordnet werden – hier ist also euer Steuerberater wieder gefragt.

Auch Instandhaltungskosten lassen sich auf mehrere Jahre verteilen

Ist die Einordnung vorgenommen und ihr habt beispielsweise im Jahr 2020 Instandhaltungskosten von 30.000 € für euer Mietobjekt gehabt, so ist im nächsten Schritt zu prüfen, welche Option steuerlich sinnvoller ist:

Verteilung sinnvoll bei schwächeren Jahren

Sinnvoll ist die Verteilung insbesondere dann, wenn eure Einnahmen im laufenden Jahr 2020 insgesamt niedriger sind als das für die folgenden Jahre erwartet wird. Denn durch die Berücksichtigung der Kosten sinkt euer Steuersatz und eure Steuerbelastung. Wenn diese jetzt im aktuellen Jahr 2020 ohnehin nicht hoch ist, da ihr z.B. aus eurem Unternehmen einen niedrigeren Gewinn (-anteil) bekommt oder weil ihr hohe weitere Kosten getragen habt, die euren Steuersatz schon unter euer normales Niveau senken dann macht es Sinn, die Instandhaltungsaufwendungen für euer Mietobjekt zu verteilen.

Direkter Abzug sinnvoll bei besonders guten Jahren

Im Gegenzug bedeutet das, dass es vorteilhafter ist, die Aufwendungen insgesamt in einem Jahr abzuziehen, wenn ihr ein besonders gutes Jahr hattet. Wenn ihr also 2020 z.B. aus eurem Unternehmen aufgrund eines großen Auftrags einen einmalig höheren Gewinn erzielt, macht es Sinn, die Aufwendungen in einer Summe im Jahr 2020 abzuziehen.

Werbungskosten vollständig berücksichtigen

Was fällt euch ein, wenn ihr an abziehbare Kosten im Zusammenhang mit eurer Immobilie denkt?

Mit Sicherheit einige Klassiker wie die (nicht) umlagefähigen Kosten für Grundsteuer, Strom, Schornsteinfeger etc., die oben angesprochenen Instandhaltungsaufwendungen oder ähnliches.

Oft vergessen werden aber weitere berücksichtigungsfähige Kosten, wie zum Beispiel die Fahrt zum Notar beim Kauf der Immobilie, Fahrten zur Immobilie für Besichtigung (beim Kauf oder Mieterwechsel) oder auch weitere Verwaltungskosten im Zusammenhang mit eurem Objekt.

Geht eure Unterlagen durch und überlegt, ob ihr vielleicht seit Jahren bereits Kosten nicht berücksichtigt habt, die eigentlich im Zusammenhang mit der Immobilie anfallen und eure Einnahmen aus der Vermietung mindern. Denn manchmal gilt auch im Steuerrecht „Kleinvieh macht auch Mist“.

Steuerfreier Verkauf nach 10 Jahren möglich

Ihr habt euer Mietobjekt inzwischen einige Jahre gehalten und stellt fest, dass euch der Aufwand mit den Mietern zu kommunizieren, eine Nebenkostenabrechnung zu erstellen oder immer wieder Renovierungsarbeiten am Objekt durchzuführen doch nicht so euer Ding sind?

Oder aber ihr habt eure Immobilie von Anfang an mit dem Gedanken erworben, sie gewinnbringend wieder zu verkaufen?

Dann ist die Regelung im Einkommensteuergesetz für euch maßgeblich, die regelt, wann eine Veräußerung steuerpflichtig bzw. steuerfrei ist:

A | zwischen Anschaffung und Veräußerung liegen 10 Jahre

B | Zwischen Anschaffung und Veräußerung wurde die Immobilie ausschließlich zu eigenen Wohnzwecken genutzt.

C | im Jahr der Veräußerung und den beiden vorangegangenen Jahren wurde die Immobilie zu eigenen Wohnzwecken genutzt

Grundsätzlich ist die Veräußerung also steuerpflichtig, wenn zwischen der Anschaffung und der Veräußerung der Immobilie weniger als 10 Jahre liegen. Für die Ermittlung des 10-Jahres-Zeitraums ist dabei nicht etwa das Datum, zu dem der Kaufpreis auf eurem Konto gutgeschrieben wird maßgeblich, sondern das schuldrechtliche Verpflichtungsgeschäft, also der Zeitpunkt, zu dem der notarielle Kaufvertrag beurkundet wird.

Diese Vorschrift gilt allerdings nur für Immobilien, die sich im Privatbesitz befindet. Immobilien im Betriebsvermögen eures Unternehmens sind also nicht eingeschlossen. Zum Privatvermögen zählt beispielsweise auch der gemeinschaftliche Besitz einer GbR, d.h. eine Immobilien-GbR, die ihr gemeinsam mit Dritten gegründet habt, kann Immobilien grundsätzlich nach den dargestellten Grundsätzen steuerfrei veräußern.

Besonderheit bei Wohnimmobilien zu eigenen Wohnzwecken

Eine Besonderheit gilt hier noch für Immobilien, die zu eigenen Wohnzwecken genutzt wurden und nun steuerfrei veräußert werden sollen (siehe obiger Absatz, Fall B und C).

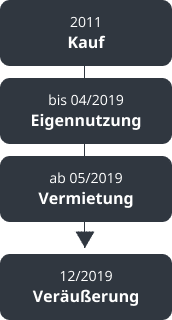

Im Fall C hat der Bundesfinanzhof in einem Urteil aus 2019 entschieden, dass es nicht notwendig ist, dass die Immobilie in allen drei Jahren, also im Jahr der Veräußerung und den beiden Jahren davor ohne Unterbrechung zu Wohnzwecken genutzt wurde. Im Urteilsfall stellte sich die Situation beispielsweise folgendermaßen dar:

Das Gericht entschied, dass die Vermietung im Drei-Jahreszeitraum für die Steuerfreiheit unschädlich ist, das heißt der Steuerpflichtige konnte die Immobilie steuerfrei verkaufen.

Zu beachten ist, dass neben dem reinen Verkauf weitere Sachverhalte von dieser Vorschrift umfasst sind, wie zum Beispiel die Einlage in das Betriebsvermögen einer Gesellschaft.

Wenn ihr diese Vorschrift also geschickt nutzt, ist der Wertzuwachs, den eure Immobilie zwischen Kauf und Verkauf erfahren hat steuerfrei.

Habt ihr im Jahr 2010 eine Eigentumswohnung für 300.000 € erworben, die aufgrund der explodierenden Immobilienpreise im Münchner Umland inzwischen 600.000 € wert ist, könnt ihr also 300.000 € (Verkaufspreis ./. damaliger Kaufpreis) steuerfrei vereinnahmen.

Hierbei haben wir die Abschreibung, die den damaligen Kaufpreis mindert vereinfachend außer Acht gelassen.

Familiengesellschaften

In unserem letzten Tipp geht es nicht nur darum, Einkommensteuer zu sparen sondern bereits frühzeitig die Vermögensnachfolge zu planen, um so langfristig gesehen auch Schenkung- bzw. Erbschaftsteuer zu sparen.

Auch minderjährige Kinder können den Grundfreibetrag nutzen

Hierfür ist es beliebt, eine GbR zu gründen, an der ein oder beide Elternteile sowie die Kinder beteiligt sind. Es ist unerheblich, wie alt die Kinder dabei sind, das heißt auch ein minderjähriges Kind kann Gesellschafter der GbR werden.

Der Vorteil hierbei ist, dass die Kinder noch keine oder nur geringe eigene Einnahmen erzielen und somit der steuerliche Grundfreibetrag in der Einkommensteuer von aktuell rund 9.500 € ausgenutzt werden kann, um die erzielten Mieteinkünfte steuerfrei zu vereinnahmen bzw. zumindest die Steuerbelastung zu senken.

Hierzu ein Beispiel:

Der Vater gründet mit seinem minderjährigen Sohn die „Familien GbR“, in der jeder der Beiden mit einem Anteil von 50% beteiligt ist. In der GbR steckt Immobilienvermögen, das pro Jahr einen Gewinn von 40.000 € abwirft.

Würde die Immobilie ausschließlich dem Vater gehören, erzielte er 40.000 € Gewinn, die im Rahmen seiner jährlichen Einkommensteuererklärung mit seinem individuellen Steuersatz besteuert würde. Je nachdem wie hoch sein sonstiges Einkommen ist, kann der Steuersatz bis zu 42% betragen. Für unser Beispiel gehen wir davon aus, die Einkünfte des Vaters würden mit 30% durchschnittlichem Steuersatz besteuert, so dass er auf die Vermietungseinkünfte € 12.000 € Einkommensteuer bezahlt.

In der GbR werden jetzt ihm und seinem Sohn jeweils 20.000 € Gewinn zugerechnet. Da sein Sohn in unserem Beispiel keine weiteren Einkünfte erzielt, beträgt sein Steuersatz nur knapp 12%, also ca. 2.400 €.

Der Vater versteuert zusätzlich zu seinem weiteren Einkommen jetzt lediglich 20.000 € Gewinnanteil aus der GbR. Bei einem Steuersatz von jetzt nur noch 26% werden beim Vater also nochmal 5.200 € Einkommensteuer fällig.

Insgesamt führen die 40.000 € Gewinn also 7.600 € statt 12.000 € Einkommensteuer und es ergibt sich eine Ersparnis von 4.400 € pro Jahr (bei sonst gleichbleibenden Bedingungen).

Wie oben bereits erwähnt kann diese Gestaltung in verschiedenen Varianten auch genutzt werden, um Nachfolgeplanungen zu optimieren und Schenkung- und Erbschaftsteuer zu sparen.

Hierzu werden wir euch in der nächsten Woche einen separaten Beitrag auf dem Blog hochladen und auch ein Video bei YouTube posten – schaut also auch nächste Woche wieder vorbei.

Wie ihr in unseren Tipps gesehen habt, gibt es im Zusammenhang mit Immobilien einige Tipps und Tricks, um Steuern zu sparen. Wie immer gilt, dass der Einzelfall zu betrachten ist, um eine steuerlich optimale Gestaltung empfehlen zu können.